创业板重大资产重组改革之四大变化

发布时间:2020-07-06来源:技术标准部作者:admin

近日,证监会发布《创业板上市公司持续监管办法(试行)》(下称“持续监管办法”)。同时,深交所发布《深圳证券交易所创业板上市公司重大资产重组审核规则》(下称“审核规则”)。文件明确,创业板上市公司并购重组涉及发行股票的实行注册制。

改革后,创业板上市公司重大资产重组在认定标准、标的资产条件、发行价格、审核流程等四大方面,都发生了变化。本文对此进行梳理如下。

一、认定标准

(一)重大资产重组认定标准

创业板改革前,A股各板块重大资产重组认定标准一致,即上市公司及其控股或者控制的公司购买、出售资产达到《上市公司重大资产重组管理办法》(下称《重组办法》)第十二条所列标准之一构成重大资产重组。

创业板改革后,《持续监管办法》对《重组办法》认定标准中的营业收入指标增加“营业收入不超过5000万”额外要求,较主板和中小板条件放宽,与科创板标准一致。

(二)构成重组上市的重大资产重组认定标准

创业板改革后,重组上市认定标准与改革前一致,均按照《重组办法》第十三条予以认定,即创业板上市公司自控制权发生变更之日起,向收购人及其关联人购买符合国家战略的高新技术产业和战略性新兴产业资产导致第十三条规定的六个情形之一构成重组上市。

与主板、中小板和科创板相比,创业板重组上市认定标准更加严格,自控制权发生变更之日起符合条件的即构成重组上市,而其他板块自控制权发生变更之日起36个月后发生的不构成重组上市。

二、标的资产条件

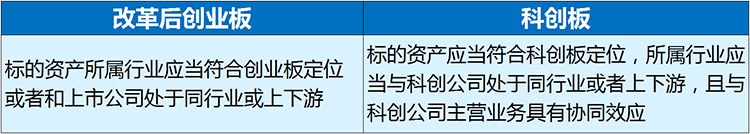

(一)重组标的资产条件

改革后,创业板上市公司标的资产条件放宽,允许跨行业并购。相比之下,科创板重组标的资产的条件更为严格,需要同时满足科创板定位、同行业或上下游以及协同效应。

(二)、重组上市标的资产条件

1、一般企业重组上市

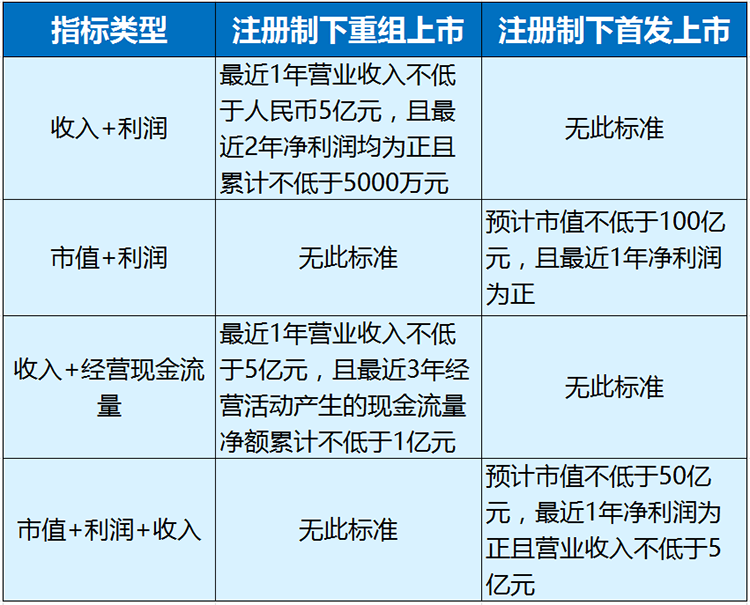

创业板重组上市标的资产应属于符合国家战略的高新技术产业和战略性新兴产业资产,对应的经营实体应当是符合《创业板首次公开发行股票注册管理办法(试行)》(下称《注册管理办法》)规定的相应发行条件的股份有限公司或者有限责任公司,同时需满足任一标准的财务指标。

▲改革前后一般企业上市财务条件比较

与改革前重组上市财务条件相比,盈利和收入指标都更加严格,但允许非盈利企业重组上市。对于非盈利企业重组上市,增加了锁定期和减持限制。

改革前重组上市和首发上市财务条件一致,改革后重组上市和首发上市条件有所区别,没有市值要求。

与科创板重组上市条件相比,增加了净利润+收入指标。

2、标的资产存在表决权差异安排重组上市

《首发注册管理办法》允许存在表决权差异安排的企业在创业板上市。

《审核规则》对上市公司重组上市标的资产对应的经营实体存在表决权差异安排的也做出了相应的规定。即除符合《首发注册管理办法》规定的相应发行条件外,其表决权安排等应当符合《上市规则》等规则的规定,并符合一定的财务条件。

▲存在表决权差异安排企业上市财务条件比较

注:表决权差异安排是指发行人依照《公司法》第一百三十一条的规定,在一般规定的普通股份之外,发行拥有特别表决权的股份(以下简称特别表决权股份)。每一特别表决权股份拥有的表决权数量大于每一普通股份拥有的表决权数量,其他股东权利与普通股份相同。

注册制下重组上市两套财务指标中,均要求最近1年收入不低于5亿元,没有市值要求。

三、发行价格和锁定期

(一)发行价格

《持续监管办法》调整发行股份购买资产发行价格的下限至市场参考价的80%。

改革后,创业板发行股份购买资产发行价格与科创板一致,较主板和中小板发行下限更低。

(二)锁定期

《审核规则》对于上市公司股东在公司实施发行股份购买资产或者重组上市中取得的股份限售期的规定,主要增加未盈利企业相关股份限售和减持规定。

其他与改革前基本一致,均遵守《重组办法》相关规定,并排除“控制关系清晰明确,易于判断,同一实际控制人控制之下不同主体之间转让上市公司股份”情形。

上市公司实施重组上市,标的资产对应的经营实体尚未盈利的,在上市公司重组上市后首次实现盈利前,控股股东、实际控制人自本次交易所取得的股份登记之日起3个完整会计年度内,不得减持该部分股份;自本次交易所取得的股份登记之日起第4个完整会计年度和第5个完整会计年度内,每年减持的该部分股份不得超过上市公司股份总数的2%。

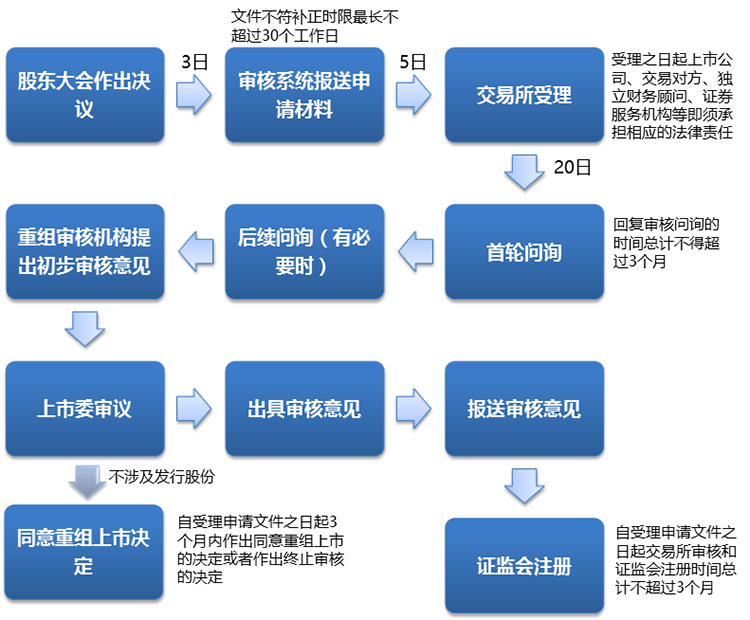

四、审核程序

《重组规则》规定了发行股份购买资产和重组上市审核程序。对于发行股份购买资产不构成重大资产重组并符合一定条件的企业,可采用“小额快速”申请程序。

(一)发行股份购买资产审核程序

(二)重组上市审核程序

与核准制相比,注册制下发行股份购买资产从递交材料到注册总计不超过2个月,重组上市总体不超过4个月,效率提高,可预期性增强。

下一条:审计的逻辑—基于选择的视角