新三板精选层VS科创板股票发行规则解读

发布时间:2020-07-03来源:未知作者:admin

科创板试点、新三板增设精选层、转板机制的明确以及新《证券法》的实施,是整个资本市场注册制的全面改革,为企业和中介机构都带来了新的机遇和挑战。

大信技术标准部推出新三板精选层与科创板挂牌(上市)相关系列解读。本期重点关注两者股票发行规则的异同点。

作为新兴市场,新三板市场一直处于探索完善中,经过早期爆发式增长,市场参与者已逐步趋于理性。新三板也不断优化发行融资制度,按照挂牌公司不同发展阶段需求,构建多元化发行机制,改进现有定向发行制度,允许精选层挂牌企业向不特定合格投资者公开发行股票。

精选层在充分吸收借鉴科创板上市股票发行经验的同时,在股票发行定价、投资者门槛、认购方式等方面存在明显差异。

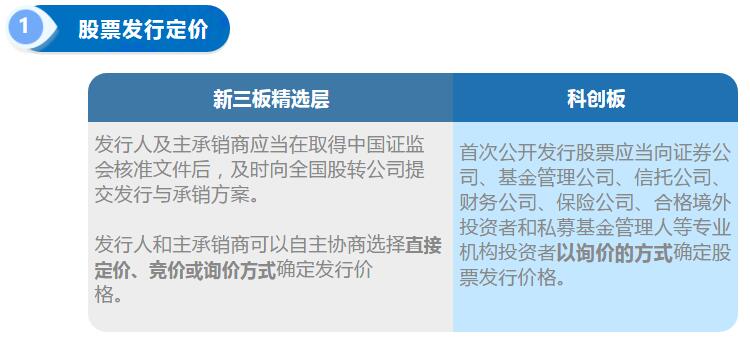

在股票发行定价方面,新三板精选层实行询价发行、竞价发行和定价发行3种方式,而科创板仅实行询价发行一种方式。

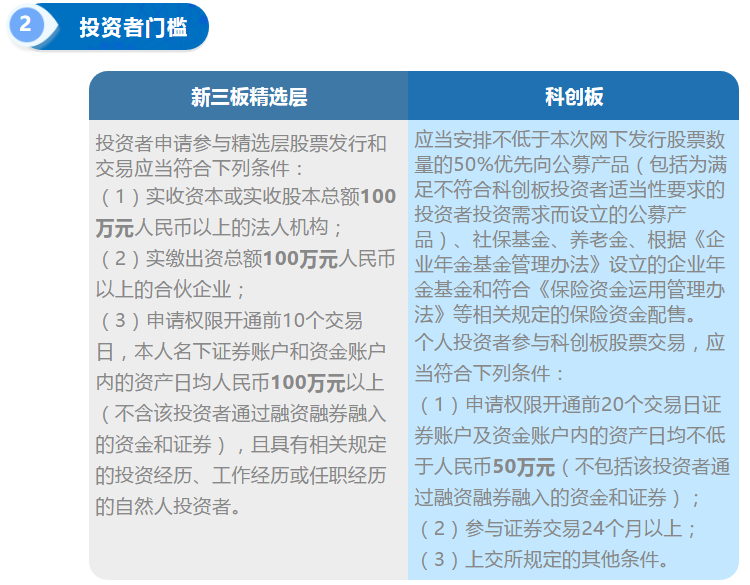

科创板以机构投资者为主,个人投资者的门槛为50万元。而新三板精选层不硬性要求基金等机构投资者,对非个人投资者更加灵活,法人机构和合伙企业投资者只要求实际出资规模为100万元,但对个人投资者要求门槛为100万元,并且对投资经历、工作经历或任职经历都有严格要求。

在认购方式上,新三板精选层与科创板差异较大。新三板精选层要求投资者申购前将申购资金足额存入其在证券公司开立的资金账户,而科创板采用市值配售申购,申购成功缴款认购。同时精选层设置了最小认购单位为100股,科创板为500股。

此外,在网上超额认购优先原则方面,新三板精选层进行比例配售,这与科创板采用摇号抽签的方式进行配售也有不同。

在首次公开发行时,新三板精选层与科创板都可引入战略投资者,但投资者数量和发行股票数量的规定不同。对于战略投资者获得配售的股票限售期限也存在差异,新三板精选层为6个月,科创板为12个月。

新三板精选层与科创板都强调募集资金管理,发行人募集资金均应当存放于募集资金专项账户,该账户不得存放非募集资金或用作其他用途。

挂牌(上市)公司均应当建立完善募集资金的存储、使用、变更、决策、监督和责任追究等制度,披露募集资金投向的具体安排,并持续披露募集资金使用情况。

大信观点

新三板精选层公开发行采用询价发行、竞价发行和定价发行的多元化定价机制,适当降低除个人投资者以外的投资者准入门槛,设置较小的申购单位,不需要市值配售。这些措施均将提升投资者申购新股的普惠度,为投资者灵活决策提供便利。在申购时,采用实缴资金申购新股,可以避免申购而不缴款的情形,提高股票发行结果的确定性。

新三板精选层仿照科创板允许进行战略配售,有利于新三板成长型企业获得投资者背后的资源协同。所以,新三板精选层公开发行规则相较于科创板更具包容性、灵活性和市场化。新三板将形成更加完备的市场结构融资,交易、定价功能将进一步优化,服务创新创业型中小企业的定位更加精准。