创业板再融资“小额快速”再提速!

发布时间:2020-07-03来源:未知作者:admin

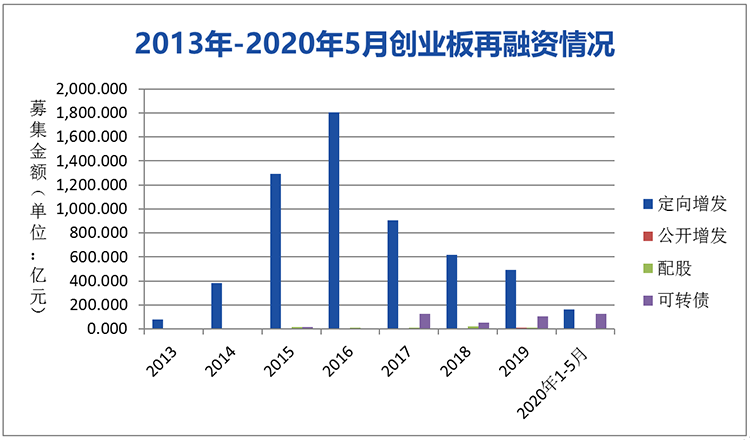

上市公司发行证券又称再融资,主要包括公开增发股票、配股、定向增发股票、可转债。定向增发因较低的发行门槛和具有套利空间的定价机制成为A股上市公司再融资的主流。据WIND资讯股权融资规模数据统计分析,2013-2019各年,创业板上市公司通过定向增发方式募集资金占比达80%以上。从图2013年-2020年5月创业板再融资情况看,创业板再融资规模自2014年开始急剧上升,2016年达到顶峰,2017年持续下滑。一方面与市场相关,另一方面与证监会适时颁布监管政策引导和规范上市公司再融资密不可分。本文主要分析2020年修订的创业板再融资办法、再融资注册办法征求意见稿中定向增发的发行条件、定价和锁定机制、发行程序的变化及影响。

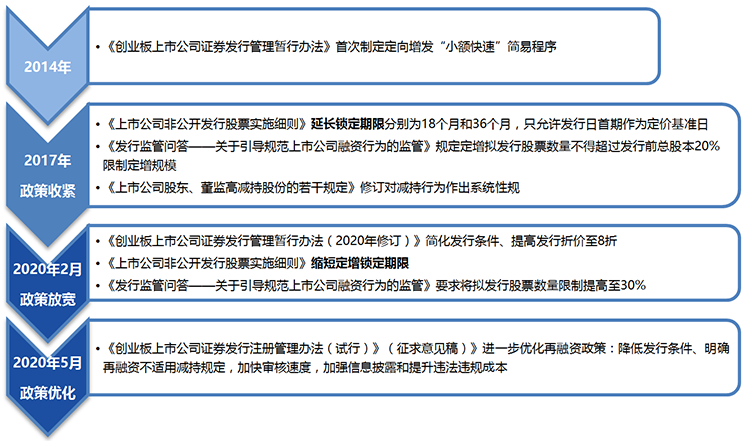

上图为2014-2020年再融资监管政策变化情况

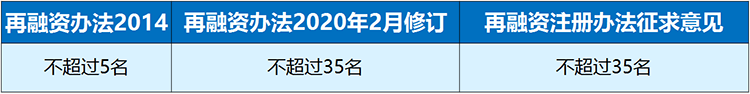

一、定向增发发行对象

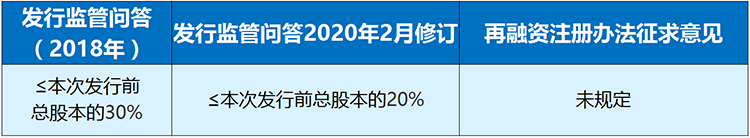

二、定向增发拟发行股票数量

2020年修订再融资办法同时,发行监管问答将发行股票规模增加至30%。再融资注册办法相关配套细则尚未出台。

三、定向增发发行条件

2020年2月再融资修订取消最近2年盈利指标,将前次募集资金基本使用完毕发行条件调整至信息披露。

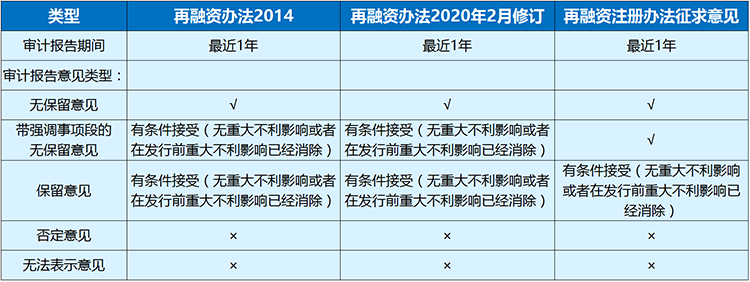

再融资注册办法征求意见稿进一步简化发行条件,取消2年现金分红规定,定向增发不再有财务指标限制。审计报告意见类型更加包容,未排除重大不利影响未消除的带强调事项段的无保留意见审计报告、带与持续经营相关的重大不确定性段无保留意见审计报告,由于仍处于征求意见阶段,需后续进一步明确。

1.定向增发—财务指标

2.定向增发-审计报告

提示:再融资办法2014和2020年2月修订均未明确定向增发审计报告期间,而是在《上市公司非公开发行股票申请文件目录》第三章 财务信息相关文件中提及。

3.定向增发—主体守法

再融资办法2020年2月再融资办法未对主体(上市公司、控股股东、实际控制人、董监高)守法的负面清单做出修订,保持与公开发行股票(增发)一致。

再融资注册办法征求意见稿制定了区别于公开发行股票(增发)的主体守法要求,增加不得擅自改变募集资金用途的要求,控股股东、实际控制人守法时间延长至3年。

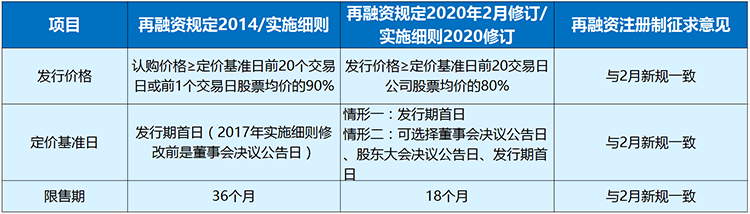

四、定向增发定价及锁定机制

2020年2月修订的再融资办法和实施细则提高了发行折扣,但取消了前一个交易日股票均价的标准,重新允许竞价发行定价基准日作出选择,增加不得作出保底承诺的规定。

再融资注册办法征求意见稿主要将定价基准日等原在实施细则中的规定写入发行承销特别规定一章中,允许董事会决议提前确认全部发行对象且属于上市公司控股股东、实际控制人或者其控制的关联方、通过认购本次发行的股票取得上市公司实际控制权的投资者、董事会引入的境内外战略投资者情形可选择定价基准日(即定价发行表格中的情形二)。

竞价发行

定价发行

发行对象为上市公司控股股东、实际控制人或者其控制的关联方、通过认购本次发行的股票取得上市公司实际控制权的投资者、董事会引入的境内外战略投资者采用定价发行。

根据《上市公司股权融资的两难问题与出路》中分析,定增认购面临较大的信息不对称,发行折价是对投资者的补偿。A股定增发行折价主要来自董事会公告后的二级市场溢价。定增定价机制存在较大套利空间。然而,2017年陆续出台的监管规定,钳制了正常股权融资渠道,定增失去定价选择的灵活性,大股东为融资,采用“高转送”、保底承诺等安排使得定向增发性质杠杆化转变,股权融资功能衰退。2020年2月放宽定价和锁定政策以及后续以信息披露为核心的证券发行注册制的实施,可能能在一定程度上缓解当前A股市场再融资面临的两难问题。

五、定向增发发行程序

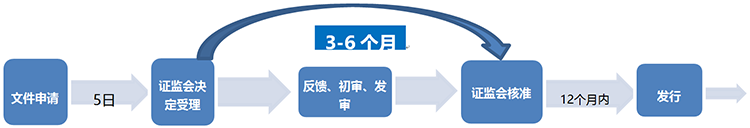

(一)一般程序

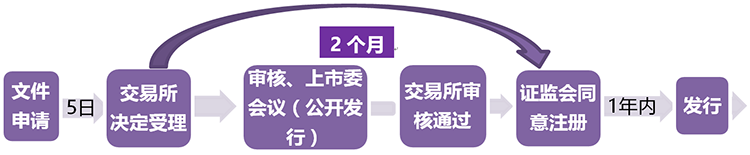

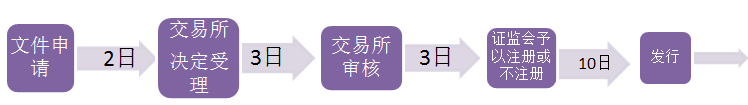

2020年再融资办法修订将发行有效期从6个月延长至12个月。再融资注册办法征求意见稿主要简化了审核流程加快了审核速度。

核准制下审核流程及时间

注册制征求意见稿审核流程及时间

(二)定向增发发行简易程序

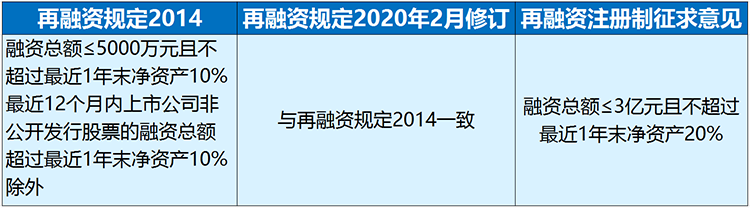

2014年证监会发布创业板再融资规定,首次允许符合条件的定向增发可采用简易程序。再融资注册办法征求意见稿将融资规模增加至3亿,审核时间缩短至8日。

1.简易程序条件

2.简易程序审核时间

核准制下简易程序审核流程及时间

注册制征求意见稿简易程序审核流程及时间

2014年至2020年5月创业板上市公司定向增发股票共计817单,其中,融资规模在5000万以下的17单,5000万到3亿元共计260单,3亿元以上共计540单。只有2%发行适用现行定向增发简易程序条件。

注册制征求意见稿,将简易程序融资总额增加到3亿元,净资产比例增加至20%,显著扩大了适用简易程序发行范围,加快了定向增发融资速度,符合资本市场需求。

大信观点

2016年“股灾之后”资本市场进入严监管、去杠杆时期,整治的同时企业融资渠道也被限制。新冠疫情爆发后,经济再受冲击。证监会2020年连续两次适时修订的再融资规定简化发行条件、适度放宽定价自主权缩短锁定期限,加强信息披露、提升违法成本,在“满足上市公司合理再融资需求的同时,能够充分维护中小投资者合法权益”,有助于解决优质中小企业融资难题,激发市场活力。