《上市公司重大资产重组管理办法》(2016.9.9)及配套法规解读

发布时间:2016-12-05来源:未知作者:大信技术标准部

为了进一步规范上市公司重大资产重组行为,保护上市公司和投资者的合法权益,促进上市公司质量不断提高,维护证券秩序和社会公共利益,2016 年9 月9 日证监会发布了修订后的《上市公司重大资产重组管理办法》(以下简称《重组办法》)。同时,作为配套法规,证监会修订了《上市公司重大资产重组管理办法第十四条、第四十四条的适用意见——证券期货法律适用意见第12号》(以下简称《意见12号》)、《关于规范上市公司重大资产重组若干问题的规定》(以下简称《若干问题的规定》)、《关于加强与上市公司重大资产重组相关股票异常交易监管的暂行规定》(以下简称《暂行规定》)三个法规。本次修改主要从认定标准,配套监管措施以及问责力度等三个方面进行了完善。

一、修改目的

本次修改的目的在于抑制投资“炒壳”,继续支持通过并购重组提升上市公司质量,引导更多资金投向实体经济。

二、修改要点

1.《重组办法》的修改

(1)拓宽借壳上市认定指标。对于重大资产重组认定指标,由原来以资产总额,改为:资产总额、资产净额、营业收入、净利润和股份,只要达到其中任何一个标准,即可认定为重大资产重组。除此之外,提出虽然未达到这些标准,但可能导致上市公司主营业务发生根本变化也可认定。另外,增加了兜底:中国证监会认定的可能导致上市公司发生根本变化的其他情形。

(2)明确“控制权变更”的判断标准。由原来的“实际控制人发生变更”,完善为从股本比例、董事会构成、管理层控制三个维度作为认定标准。

(3)确定“首次累计原则”的判断标准。判断上市公司控股权变更之日与变更后注入“收购人及其关联人”的资产总额是否超过100%,两者之间是永久的关系,本次修改较之以前法规首次明确了判断是否构成实质借壳上市的期间是在控制权发生变更之日起60个月内,即五年,使得条文的执行更有效率。但不适用于创业板上市公司重组,也不适用于购买资产属于金融、创业投资等特定行业的情况,这两类情况仍须按原口径累计。

(4)取消借壳上市的配套融资。《重组办法》规定,“上市公司发行股份购买资产的,除属于本办法第十三条第一款规定的交易情形外,可以同时募集部分配套资金,其定价方式按照现行相关规定办理。”即借壳上市的同时不得配套融资。而原规定上市公司发行股份购买资产的,可以同时募集部分配套资金。

(5)延长老股东,其他新股东股份的锁定期。《重组办法》对于原控股股东、新控股股东、其他新股东的股份锁定期分别为:36个月、36个月和24个月;而原来的是:无规定,36个月和12个月。这样可以遏制短期投机和概念炒作。

(6)强化对违法或失信壳公司的约束。《重组办法》新增要求上市公司及其控股股东、实际控制人不得存在有关违法或失信行为。

(7)细化对规避借壳上市审核的追责要求。《重组办法》对于擅自实施重大资产重组的,提出了明确的惩罚措施,以期强化上市公司和中介机构责任,加大问责力度。

(8)主动终止重组冷淡期缩短。根据《重组办法》,上市公司披露重大资产重组预案或草案后主动终止重大资产重组进程的,其重组冷淡期由原来的最短三个月改为一个月。

2.配套法规的修改

(1)《意见12号》在累计首次原则、预期合并原则、配套募集资金三个方面进行了修改。将累计首次原则时间限定在60个月内;上司公司按照累计首次原则申报重大资产重组方案时,如存在同业竞争或非正常关联交易等问题,则对于收购人及其关联人为解决等问题所制定的承诺方案,涉及未来向上市公司注入资产的,也将合并计算;除借壳上市不允许募集资金外,上市公司发行股份购买资产同时募集配套资金的,若配套资金比例不超过购买资产交易价格100%的,需由并购重组审核委员会审核;超过100%的,由发行审核委员会审核。

(2)《若干问题的规定》在报批事项方面做了修改。放宽了对交易标的资产报批事项的时间要求,与对交易行为报批事项的要求趋同。

(3)《暂行规定》对“冷淡期”做了修改。对主动终止重大资产重组进程的“冷淡期”由3个月缩短至1个月。

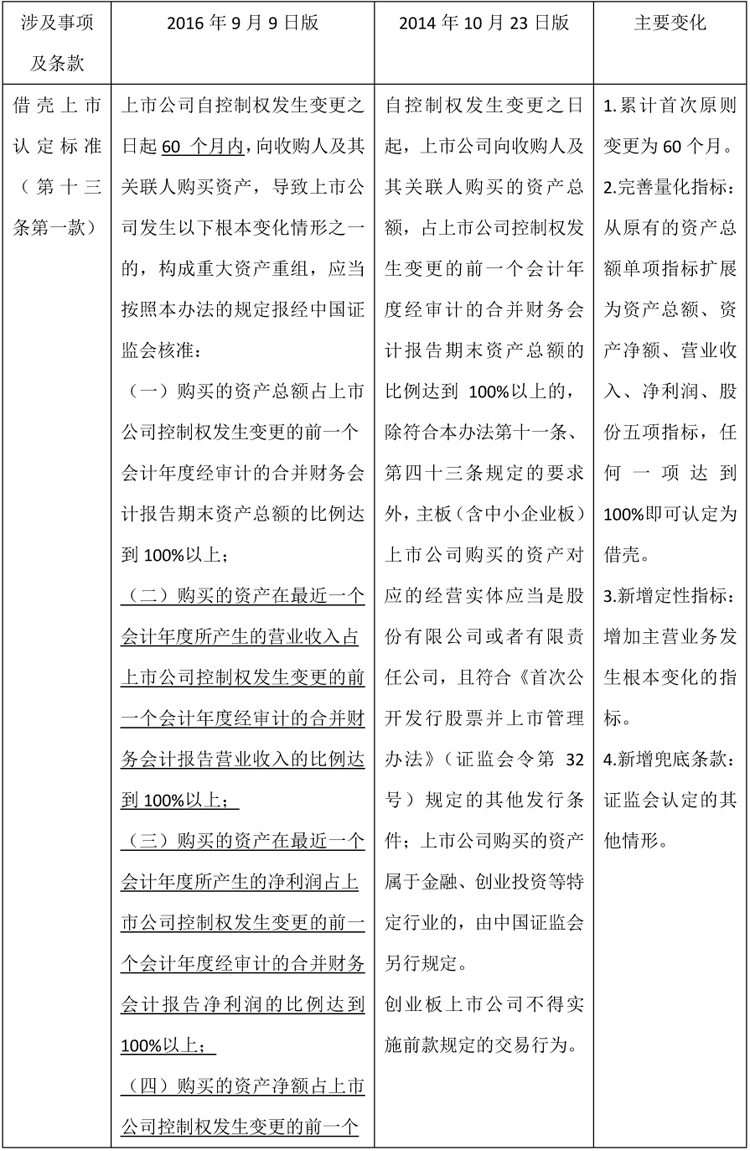

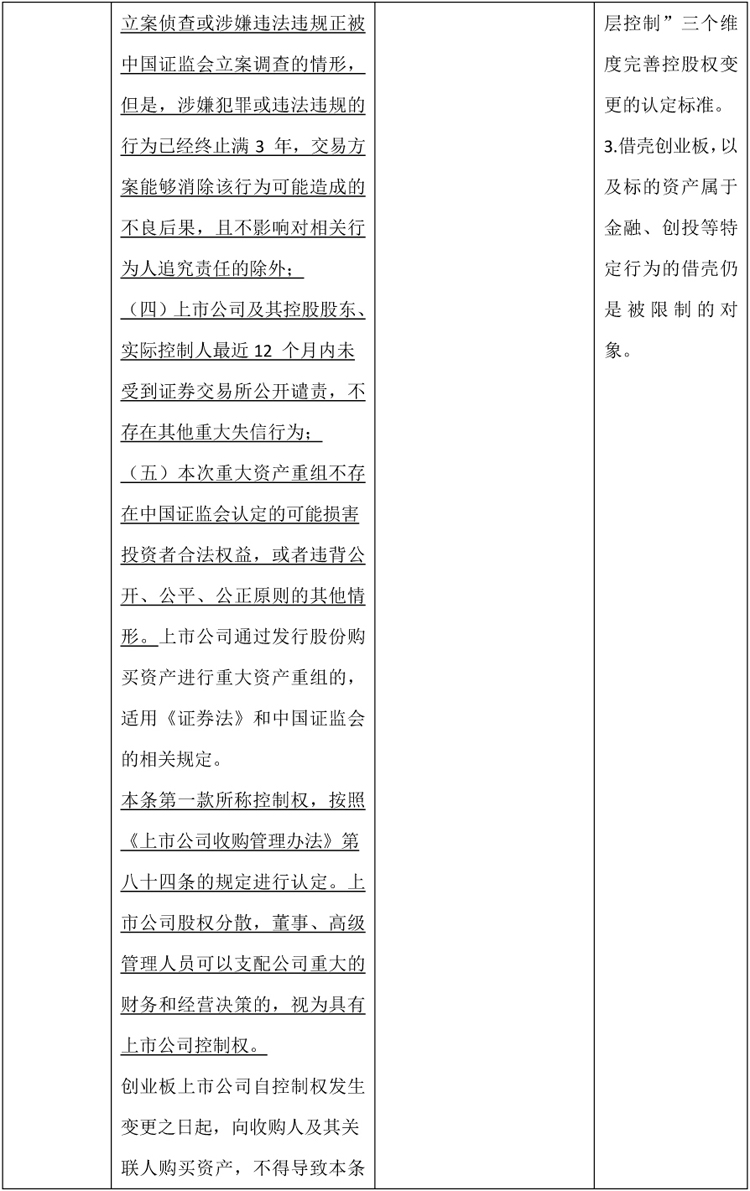

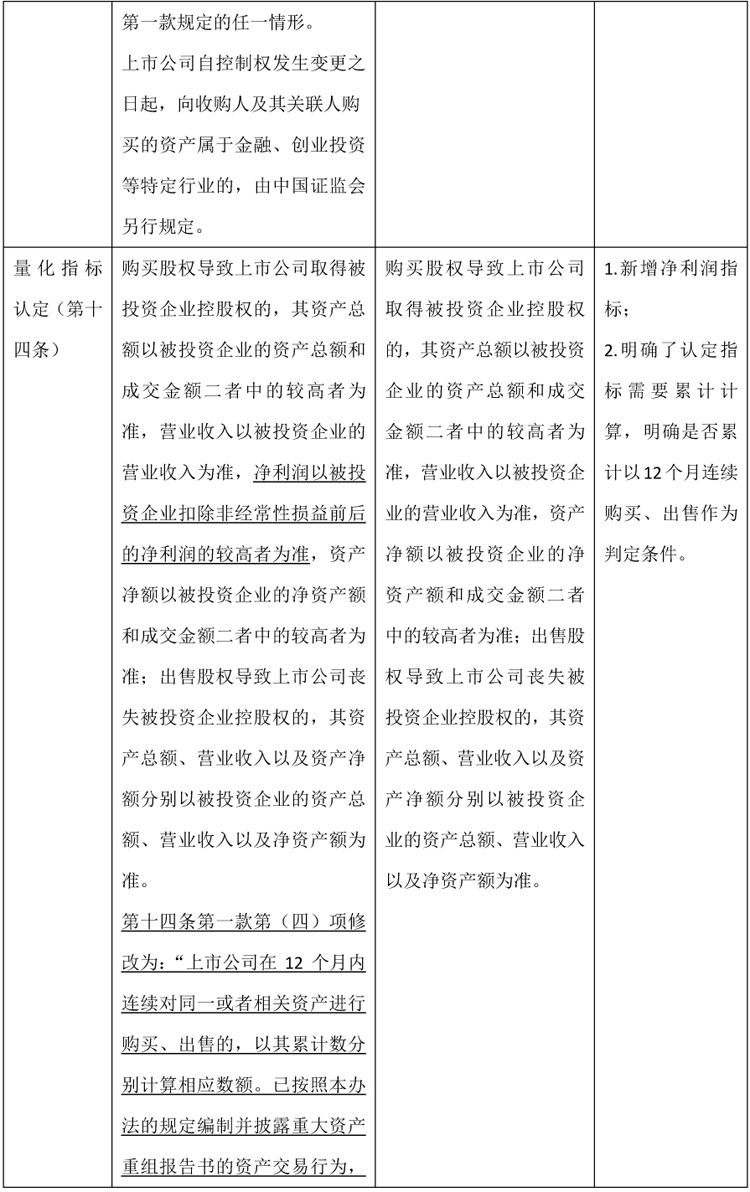

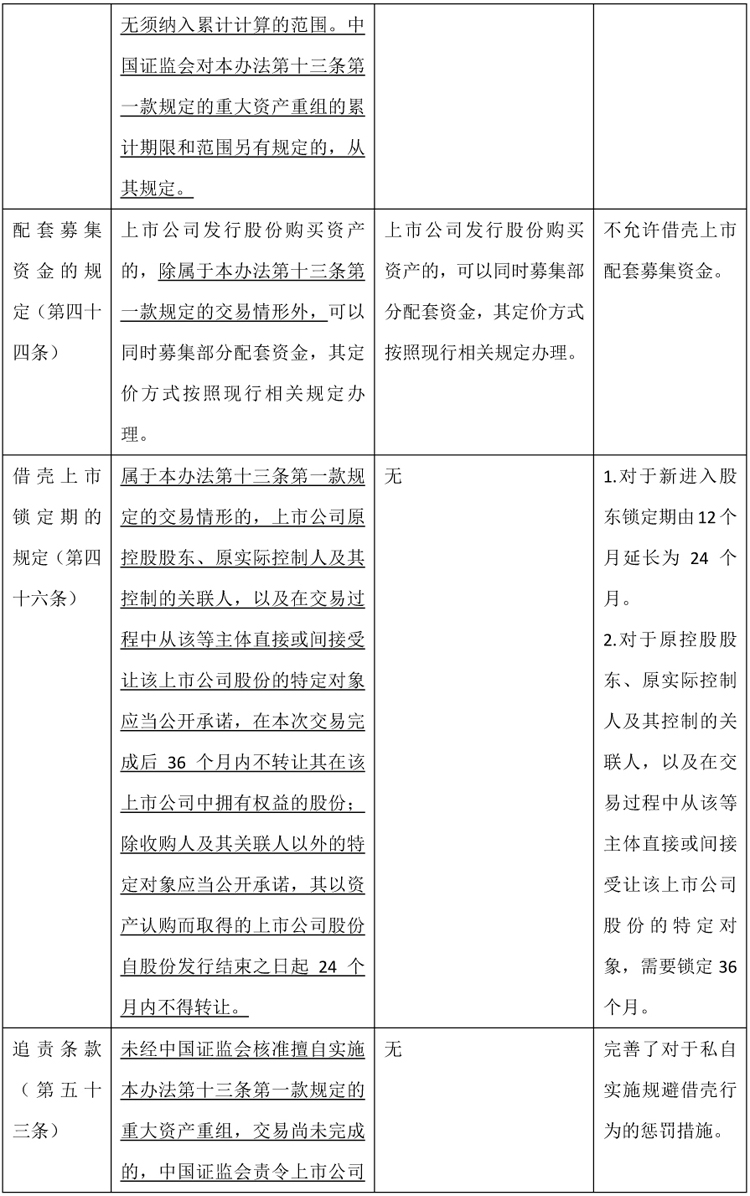

三、《重组管理办法》修订的详细对比

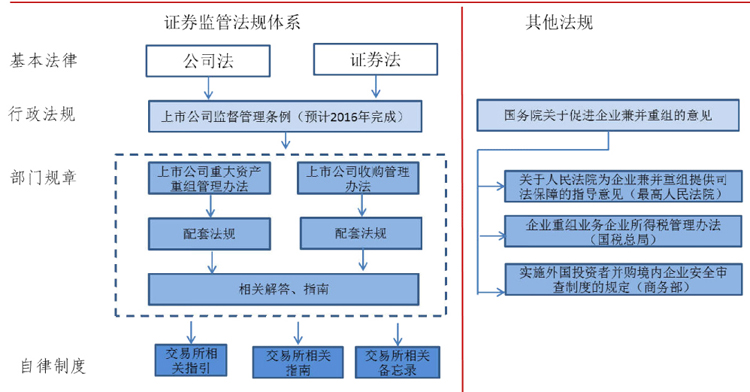

知识拓展:并购重组的法规体系

可以将并购重组的法规按照基本法律、行政法规、部门规章和自律制度分为四个层次。具体见图1-6。

图1 上市公司并购重组法规体系

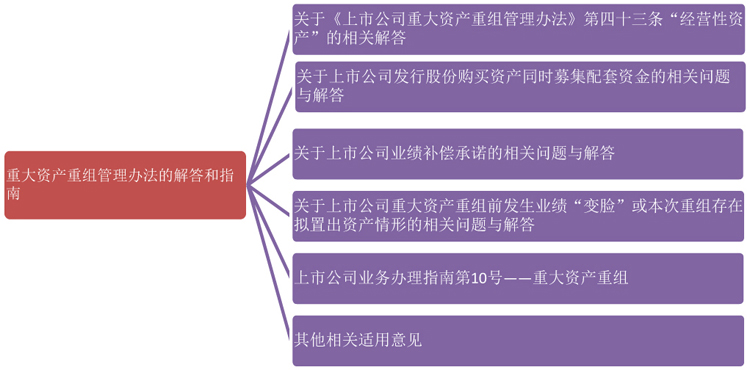

图2 上市公司重大资产重组管理办法的配套法规

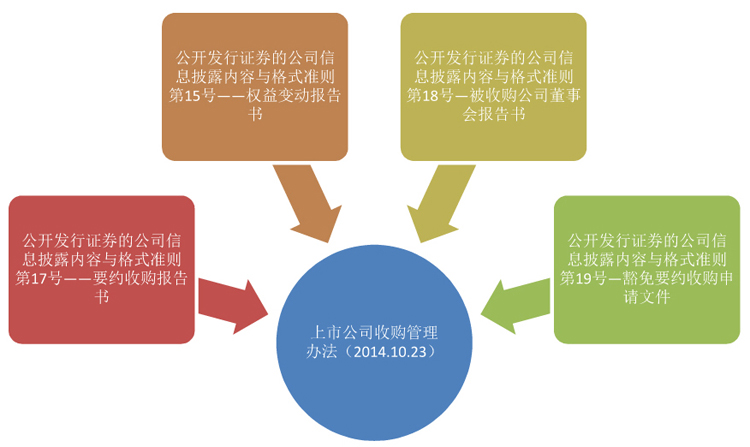

图3 上市公司收购管理办法的配套法规

图4 重大资产重组管理办法的相关解答

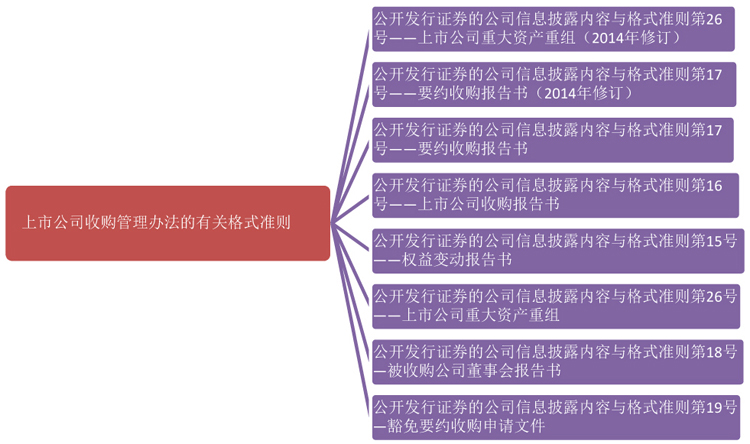

图5 收购管理办法的相关格式准则

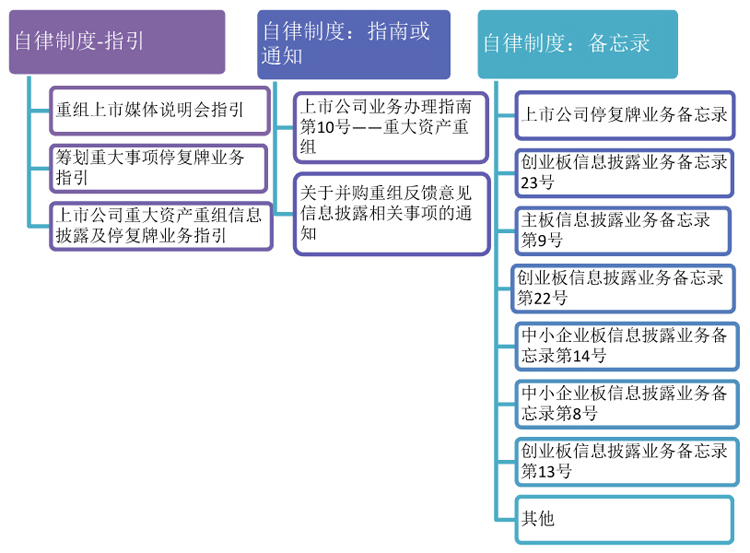

图6 交易所自律制度